死亡後に必要な抵当権抹消登記手続きをパターン別に解説!

抵当権の抹消を忘れずに!

住宅ローンを完済した際には、不動産に設定されている抵当権の抹消登記が必要になります。

亡くなった方が団信(団体信用生命保険)に加入していて、完済前に亡くなった場合は、団信の手続き完了後に抵当権抹消登記に必要な書類が発行されるので、相続登記と併せて行う方も多いと思います。

完済したローンの抵当権が残っていませんか?

しかし、とっくの昔に完済したはずの住宅ローンに関する抵当権が残ったままという場合、どのような手続きが必要かすぐにわかる方は少ないと思います。

本記事では、亡くなった方がお持ちの不動産に抵当権が設定されていた場合に必要な手続きについて、パターン別にどのような手続きが必要か、自分でもできる手続きなのかを解説します。

本記事を読んで、自分に出来そうだと思われた方は早めに手続きを行って下さい。

逆に自分には難しそうだと感じられた方は司法書士への依頼をおすすめします。

なお、はじめから相続登記含めて司法書士に頼むつもりなので、小難しい説明はいらないという方はこの記事ではなくこちらの記事をご覧ください。

抵当権抹消登記等の死後手続き・相続手続きに関する無料相談実施中!

抵当権抹消登記をはじめとして、お客様にどのような手続きが必要なのかをご案内させていただくため、当事務所では無料相談を行っています。

当事務所では、身近な人が亡くなった後に必要な死後手続き・相続手続きに関して、数多くのご相談とご依頼を受けています。

このような豊富な相談経験を活かし、お客様に必要な手続きと最適なサポートを提案させていただきますので、お気軽にお問い合わせください。

お電話でのお問合せはこちら(通話料無料)

0120-546-069

抵当権とは

抵当権(ていとうけん)とは、担保権の一種で、住宅ローン等の借入を担保するために不動産に設定する権利の事です。

住宅ローン等の高額なローン契約の際には、金融機関等の債権者が不動産所有者との間で抵当権の設定契約を結ぶのが通常です。

抵当権が設定されている物件については、万が一返済が滞った場合でも、他の債権者より優先して、抵当権者が競売代金等の中から返済を受けることができます。

身近な人の死亡後に必要な抵当権抹消登記手続きとは

亡くなった方がお持ちの不動産に抵当権が設定されていて、かつ、抵当権によって担保されている債務(被担保債務又は被担保債権と言います。)がすでに完済されている場合、すみやかに抵当権の抹消登記手続きを行う必要があります。

また、故人が団信に加入していて死亡によって残りの債務の支払いが免除となる場合も同様です。

抵当権抹消登記は管轄の法務局に申請して行います。

抵当権抹消登記をしない場合の罰則はありませんが、抵当権が残ったままでは、将来不動産を売却したり、別のローンを組むために抵当権を設定したりすることはできません。事前に抵当権を抹消する必要があります。

抵当権抹消登記をせずに放置してしまうと、抹消手続きのために必要な手間は増える一方なので、相続登記(相続人への所有権移転登記)と併せてできるだけすみやかに行っておく必要があります。

抵当権の有無を確認する方法

亡くなった方の不動産に抵当権が設定されているかどうかは、登記簿謄本(登記全部事項証明書)を確認すればわかります。

登記簿謄本はお近くの法務局で取得することが可能です。

登記済みであれば全国どこの不動産でも取得することが可能であり、窓口で直接請求するほか、郵送やオンラインで請求することも可能です。

また、登記事項証明書を取得する代わりに、オンラインで登記情報の閲覧をすることで不動産の情報も確認することも可能です。

全国の法務局はこちらから検索できます。

オンラインによる登記簿閲覧・登記事項証明書の取得はこちら

登記簿謄本(登記情報)の見方

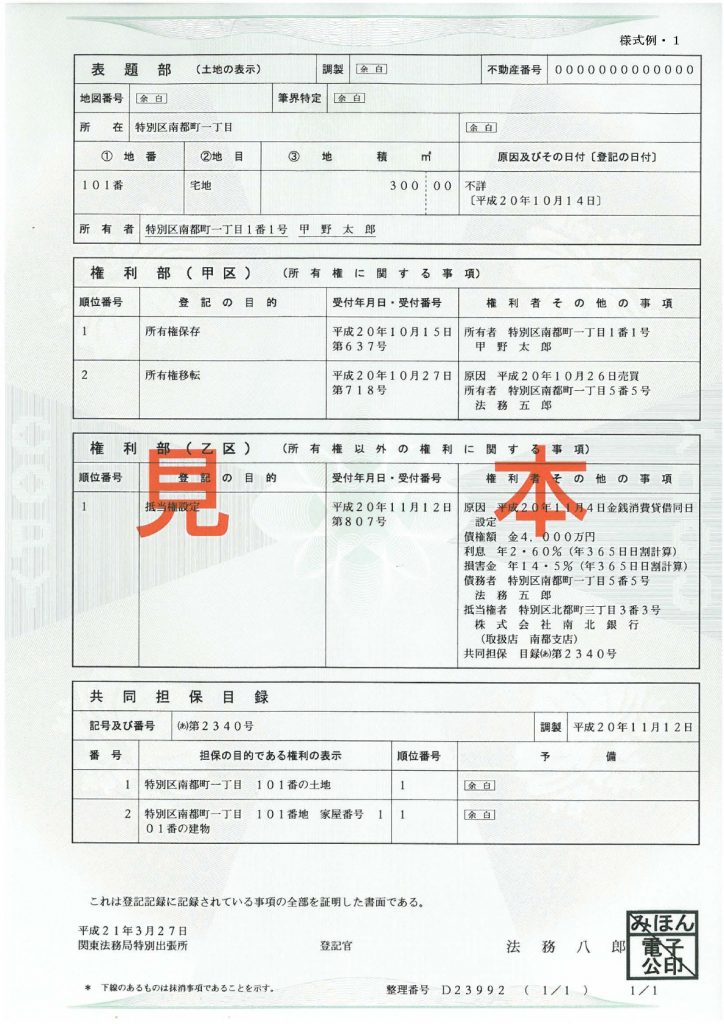

登記簿謄本(又は登記情報)は下図(図1)のような形式になっていて、主に4つの欄から構成されています。

図1 登記謄本の見本(全体)

法務局HPより引用

1.表題部…土地や建物の所在・面積・地番・家屋番号等の形式的な情報が載っている欄

2.権利部(甲区)…その不動産の所有権(所有者)に関する情報が載っている欄

3.権利部(乙区)…所有権以外の権利(抵当権など)に関する情報が載っている欄

4.共同担保目録…抵当権等の担保不動産が複数ある場合にそれらの情報が載っている欄

※すべての不動産について必ずしも4つの欄があるわけではありません。3、4はそもそも欄自体が無いことも多いです。また、建物の場合は稀に1のみしかないケースもあります。

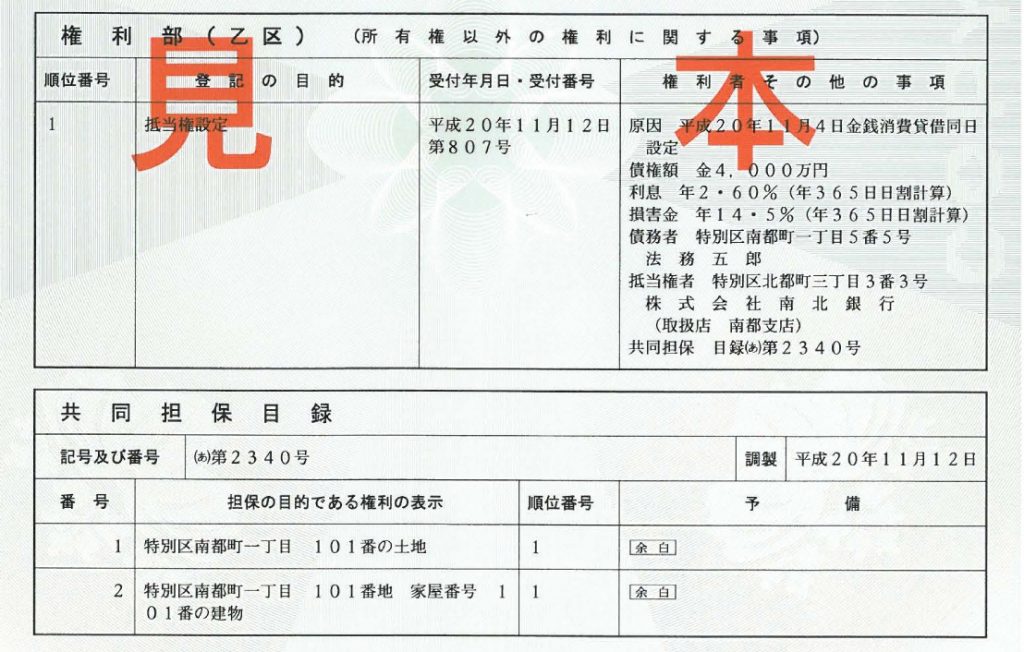

4つの欄のうち、抵当権の有無を確認するために注目するところは3の「権利部(乙区)」及び4の「共同担保目録」です。(下図2参照)

図2 登記簿謄本の見本(乙区及び共同担保目録)

法務局HPより引用

乙区の「登記の目的」欄に「抵当権設定」の記載があり、かつ抹消されていなければ抵当権が残ったままという事です。

すでに抵当権が抹消されている場合は「登記の目的」欄に「○○番抵当権抹消」と記載されます。また、抹消された抵当権に関する記載事項は全て下線が引かれます。

また、共同担保目録の欄がある場合は他にも抵当権が設定されている物件があるという事なので、その物件の登記簿も確認する必要があります。

登記簿に抹消されていない抵当権が記載されていて、かつ、被担保債務(住宅ローンなど)を完済済みの場合は、抵当権抹消登記が必要になります。

死後手続き・相続手続き代行についてくわしくはこちら

死亡後に抵当権抹消が必要な代表例:故人が団信に加入していたケース

ここからは、死亡後に抵当権抹消登記が必要なケースについて、完済の時期や抹消書類の有無によってパターン別に解説します。

死亡後に抵当権抹消が必要な代表例は、団体信用生命保険(団信)に加入している住宅ローンの契約者が完済前に亡くなったケースです。

この場合、団信加入者の死亡によって保険会社から金融機関に残りのローン全額が支払われ、完済扱いとなります。

住宅ローンを完済したので、不動産に設定されている抵当権の抹消登記が必要になります。

亡くなった方が団体信用生命保険に加入していた場合、下記の流れで手続きを行います。

1.金融機関に住宅ローンの契約者が死亡したことを連絡する。

2.金融機関に必要書類を提出する。

3.保険会社によってローンが完済された後、金融機関から完済関係書類を受け取る。

4.不動産の所有権移転登記(相続登記)及び抵当権抹消登記手続きを行う。

契約者死亡後に必要な団信の手続きについてくわしくはこちらをご参照下さい。

団信の手続きについては上記のリンク先をご確認いただくとして、以下では抵当権抹消登記手続きの概要について解説します。

抵当権抹消登記手続きの概要(団信で住宅ローンを完済したケース)

団信で住宅ローンを完済したケースの、抵当権抹消登記(及び相続登記)の手続きの流れ、必要書類、注意点等は以下の通りです。

なお、本記事では不動産所有者死亡後に行う抵当権抹消登記について、団信による完済以外のパターンも解説しますが、登記申請の基本的な部分はすべて共通と考えてください。

■手続きの流れ

抵当権抹消登記の手続きの流れは、住宅ローンを組んでいた金融機関や相続の事情によっても異なりますが、一般的には下記の通りです。

※抵当権抹消に必要な書類は金融機関から受領済みという前提です。

1.抵当権抹消登記と同時に(又は先立って)相続登記が必要なので相続登記の準備を行う。

2.登記申請書及び添付書類を作成する。

3.登録免許税を納付して、登記申請書及び添付書類を管轄法務局に提出する。

4.登記完了後に登記完了書と原本還付書類を受領して手続き完了。

■申請先

不動産の所在地を管轄する法務局

抵当権を抹消する不動産が複数ある場合も、管轄が同じであれば一回で申請できます。

管轄が違う場合はまとめて申請できないため、それぞれの法務局に順次申請します。

全国の法務局はこちらから検索できます。

■登録免許税の額

抵当権抹消の対象不動産1個につき1,000円

土地と建物はそれぞれ1個と数えます。また、マンションなどの敷地権付区分建物の場合、建物(専有部分)+敷地の数の合計になります。

■必要書類

1.登記申請書

2.登記済権利証又は登記識別情報通知書

3.抵当権解除証書(又は弁済証書)

4.金融機関からの委任状

5.会社法人等番号が記載してある書面(法人全部事項証明書など)

上記のうち、1以外の書類は住宅ローン完済時に金融機関から発行される完済関係書類と一緒に貰えます。

登記申請書のひな型及び記載例は下記のホームページからダウンロードできます。

それぞれの手順や必要書類についての注意点、具体的な申請方法についてはこちらの記事をご参照下さい。

相続登記と抵当権抹消登記の申請の順番に注意!

団信によって住宅ローンが完済されたケースで抵当権抹消登記を申請する場合、必ず

「相続登記(相続による所有権移転登記)」→「抵当権抹消登記」の順番で申請しなければなりません。

(逆に申請すると申請が却下されてしまいます。)

これは、登記簿には実際の権利変動を正確に反映しなければならないというルールがあるためです。

相続登記及び抵当権抹消の原因となる事実は、

1.団信の加入者死亡(相続発生・相続登記の原因となる事実)

2.加入者が死亡したことによって保険金が支払われ、残りのローンが完済された(債務の弁済・抵当権抹消登記の原因となる事実)

という順番で発生しているので、その順番で申請してくださいという事です。

実務上は、1件目:相続登記、2件目:抵当権抹消登記の順番で申請することを明記して、同時に申請します。(連件申請と言います)

なお、すでに相続登記を済ませている場合は抵当権抹消のみを申請することになります。

※金融機関によっては抵当権抹消のための書類を交付する際に先に相続登記を済ませるよう指示されることがあります。

相続登記の必要書類、申請方法等についてくわしくはこちらの記事をご覧ください。

死後手続き・相続手続き代行についてくわしくはこちら

相続後に抵当権抹消が必要なその他のケース

ここまで、団信によって住宅ローンを完済したケースを例に、抵当権抹消登記の手続き方法等について解説してきましたが、相続開始後に被相続人所有の不動産について抵当権抹消が必要なケースはこの他にもあります。

どのケースでも登記申請の流れなど基本的な部分は共通していますが、完済のタイミングや抹消書類の有無によって、それぞれに必要な手続きや難易度が異なります。

以下、パターン別に解説します。

相続した後すぐに相続人が債務を完済したケース

債務が残った状態で相続したものの、相続後まもなく相続人が一括で返済したというパターンです。

この場合は、完済後に金融機関に連絡を取り、完済関係書類と一緒に抵当権抹消書類を受け取って抹消登記を申請するという流れになります。

保険会社による審査が無いという点を除いて、団信による完済のケースとほぼ同じ流れと考えて大丈夫です。

「相続登記」→「抵当権抹消登記」の順番で登記を申請する必要があるというのも同じです。

なお、抵当権の「債務者」は登記事項として登記簿に記載されますが、債務を相続後に相続人が完済した場合でも、抵当権抹消登記の前提として債務者の変更登記を行う必要はありません。

生前に完済済みの住宅ローン等の抵当権が残ったままのケース(抹消書類あり)

故人が生前に住宅ローン等の債務を完済していたものの、抵当権を抹消していなかったというパターンです。

この場合、金融機関から発行された抵当権抹消書類が手元に残っているか否かで手続きの難易度が大きく異なります。

抹消書類(登記済権利証又は登記識別情報通知書、解除証書等、委任状の3点セット)がすべて残っている場合は、基本的にその書類をそのまま使用できるので、それほど手間ではありません。(専門家から見ると、ですが)

ただし、完済時から時間が経過していて、金融機関に合併や商号変更・本店移転等の事情がある場合は、添付書面としてその変更事項につき「変更を証する書面」を提出する必要があります。

※会社法人等番号を申請書に記載すれば「変更を証する書面」の添付は原則として省略できます。

他にも、委任状や解除証書に記載されている法人の代表者と登記申請時の代表者が異なる場合は、申請書に現在の代表者の氏名を記載する必要があります。

なお、登記申請の代理権は法人代表者の退任によって消滅しないので、新たに委任状を貰いなおしたり、代表者名を書き換えてもらったりする必要はありません。

このケースは、抹消書類が無いケースに比べると手間は少なくて済みますが、解除証書や委任状の日付に注意する必要があり、申請書に特殊な記載をしなくてはならない場合もあるので、基本的には相続登記と一緒に司法書士に依頼することをおすすめします。

ちなみにこのケースの場合、完済後に相続が発生しているので必ずしも「相続登記」→「抵当権抹消登記」の順番で登記を申請する必要はありません。

実務上はこのケースも「相続登記」→「抵当権抹消登記」の順で連件申請することが多いと思いますが。

死後手続き・相続手続き代行についてくわしくはこちら

生前に完済済みの住宅ローン等の抵当権が残ったままのケース(抹消書類なし)

上記で説明したケースで、紛失等の事情により抹消書類が手元にないパターンです。

はじめに申し上げますと、このケースは書類の手配含めて司法書士にすべて任せることをおすすめします。

このケースは、金融機関等(抵当権者)から書類を再交付してもらうことになります。

ただ、大昔に完済した場合、金融機関が合併や商号変更を繰り返していることも多く、その場合どこに連絡すればいいかを調べるだけでも大変です。

また、再発行してもらえるのは解除証書等及び委任状のみで、登記済権利証(又は登記識別情報通知書)は再発行してもらえません。

権利証が無くても登記はできるのですが、その場合事前通知制度という特別な方法を利用する必要があります。

事前通知制度とは

登記済証(又は登記識別情報)が提供できない場合に、法務局が登記義務者に対して、郵便で「登記申請があった旨」の通知を行い、これを受け取った登記義務者からの申出(返送)があって初めて登記が実行されるという制度。通知は本人限定受取郵便で行われる。

事前通知制度は登記義務者(この場合は抵当権者である金融機関)にとって手間のかかる方法なので、場合によっては金融機関との折衝が必要になることもあります。(くわしくは本項の最後をご覧ください。)

また、金融機関が合併した後に完済したケースでは、抵当権抹消の前提として抵当権移転登記が必要になることがあります。(抵当権者である金融機関が合併によって消滅したケース)

抵当権移転登記は金融機関の費用負担で行いますが、書類が何もなければ完済と合併の前後などわからないでしょうし、仮に書類があったとしても、一般の方には登記が必要か否かを判断するのは難しいでしょう。

さらに言えば金融機関の担当者もよくわかっていないことが多いので、事実確認に手間取り、登記に必要な書類を揃えるまでにかなりの時間と労力を要することも考えられます。

このケースでは、自分でやろうとしたが手に負えず、結局、司法書士が金融機関の担当者と打合せをして、必要な登記や書類の手配を行うということも少なくありません。

申請書の記載事項や添付書面も、事実関係を正確に把握した上で判断しなくてはならないので、多少費用をかけてでも、初めから司法書士に依頼した方が安心・確実でしょう。

ちなみに・・・

完済と合併の前後がまったく不明であれば、合併前の日付で解除証書や委任状を出してもらえば、抵当権移転登記が不要となるので、所有者(相続人)と金融機関双方にとって好ましいはずです。

しかし金融機関によってはあえて手間と費用をかけて抵当権移転登記を行いたいと言われることがあります。抵当権移転登記にかかる費用は金融機関の負担とは言え、登記に必要な書類を出してもらうのに時間がかかることも少なくありません。

長くなるので詳細は省きますが、金融機関がこのような対応を取る背景には、登記済証を紛失している場合に必要になる事前通知制度の利用を避けたいとの事情があります。大企業ほどこの傾向があります。

死後手続き・相続手続き代行についてくわしくはこちら

根抵当権が設定されているケース

根抵当権(ねていとうけん)とは、一定の範囲に属する債務について、限度額(極度額)を決め、その範囲内で行われる当時者間の借入については、別の時期の借入であっても担保するという性質の抵当権のことです。

根抵当権は通常の抵当権とは異なり、債務を完済しても消滅しません。

同一の当事者間で何度も借り入れと返済を繰り返す場合に便利なので、事業資金の融資の際に設定されることがほとんどです。

亡くなった方の不動産に根抵当権が設定された場合は、まずは借入先の金融機関に連絡を取り、残債務の有無を確認しましょう。

債務が残っておらず、今後新たな借り入れの予定もない(事業融資を受ける予定が無い)場合は、通常の抵当権と同様に根抵当権の抹消登記を行うことになります。

一方債務が残っている場合は、金融機関と今後の返済等について話し合うことになります。

もし相続人が今後もこの根抵当権を利用して事業融資を受けたいという場合は、相続開始後6か月以内に「指定債務者の合意の登記」を行う必要があるので注意しましょう。

※根抵当権の債務者が法人になっている場合は指定債務者の合意の登記は不要です。

相続まるごとおまかせプランについてはこちら

抹消しない場合(返済を続ける)場合はどうする?

ここまで、すでに債務を完済済みのため(又は相続開始後に完済して)抵当権を抹消するケースについて解説してきましたが、債務が残っていて一括返済できないケースはどのような手続きが必要になるのでしょうか?

この場合、以下の2つのパターンが考えられます。

1.法定相続人全員が法定相続割合で債務を負担して返済を継続する。

2.相続人代表者(不動産を相続する方)が債務を引き継ぎ返済を継続する。

民法では、住宅ローン等の金銭債務については、相続開始と同時に各相続人に法定相続割合で帰属するとされているので、法律上は1が原則になります。

この場合は特に金融機関の承諾や特別な手続き等は不要です。

しかし実際には、相続人が複数いる場合、1の方法はとらず、2の方法で返済を継続することが多いです。

金融機関にとっても、複数の相続人にそれぞれ請求するのは手間なので、債務を引き受ける方に十分な返済能力があるのであれば悪くない話です。

そこでこのような場合、相続人間で遺産分割協議を行って誰が債務を引き継ぐかを決め、その内容につき金融機関の承諾を得た後、金融機関と債務を引き継ぐ相続人との間で債務の引き受けに関する契約(免責的債務引受契約)を結ぶことが多いです。

金融機関の承諾を得る際には、債務を引き継ぐ方の収入審査等が必要な場合もあり、必ず承諾を得られるとは限りません。

残債務に比べて不動産の価値が大きい場合はそれほど問題になりませんが、場合によっては追加で保証人を求められることもあります。

債務の引き受けに関する契約を締結した場合は、合意内容に従って抵当権の「債務者変更登記」を行うことになります。

債務を相続する場合に必要な手続きについてくわしくはこちらをご覧ください。

なお、相続人が債務を引き継いで返済を続けることが難しい場合は、相続開始を知ってから3か月以内に家庭裁判所で相続放棄の手続きを行う事で、返済義務を免れることができます。

ただしその場合、プラスの財産を引き継ぐこともできないので、不動産はあきらめるしかありません。

相続放棄についてくわしくはこちらをご覧ください。

死後手続き・相続手続き代行についてくわしくはこちら

買戻特約や所有権移転仮登記にも注意!

買戻特約とは、不動産の売買の際に定める契約条項であり、買主に不動産の利用に関する契約不履行があった場合は、一定期間内であれば売主が売買代金相当額を支払って買い戻すことができるという特約です。

民間の取引で利用されることはほとんどありませんが、住宅供給公社や都市再生機構(旧日本住宅公団)等の公的機関から宅地の分譲を受ける際には、転売を防ぐ目的で付けられることがあります。

買戻特約がある場合、売買による所有権移転登記と同時に「買戻特約の登記」がされます。(所有権に関する権利なので乙区ではなく甲区に記載されています。)

買戻特約が残ったままだと将来不動産を売却する際等に支障があるので、登記簿を確認して期限の過ぎた(買戻しの期限は最長10年)買戻特約登記が残っている場合は、すみやかに抹消登記手続きを行いましょう。

特に古い抵当権が残っている場合には、買戻特約が残ったままということも多いので、登記簿をよく確認しましょう。

買戻特約の抹消登記手続きは、買戻しの特約がされた売買契約の日から10年経過していれば、所有者が単独で申請できます。面倒であれば登記申請を司法書士に依頼することもできます。

※2024年4月1日の改正不動産登記法施行以前は、登記義務者との共同申請だったため、買戻権者に連絡を取り、手続きを行う必要がありました。

また、めったにないケースですが、被相続人の不動産を確認したところ、所有権移転仮登記(条件付所有権移転仮登記、所有権移転請求権仮登記)が残ったままというケースもあります。

この場合は仮登記の種類や現在の権利関係によって必要な手続き・登記が異なり、一般の方の手に負えないことがほとんどなので、登記の専門家である司法書士に相談することを強くおすすめします。

死後手続き・相続手続き代行についてくわしくはこちら

抵当権抹消登記その他の死後手続き・相続手続きのつまずきポイント

ほとんどの人にとって死後手続き・相続手続きを行うのは初めての経験でしょうから、思わぬところでつまづいてしまうことがあります。

そこでここでは、抵当権抹消登記をはじめとする死後手続き・相続手続きを自分で行う場合につまずきやすいポイントについて解説します。

ご自身で手続きを行うか悩まれている方は参考にされてください。

また、これを読んで自分には難しそうだな・・・と感じられた方はお早めに専門家に相談することをおすすめします。

死後手続き・相続手続きのつまずきポイントについて

死後手続き・相続手続きを、ご自身で行う場合多くの方がつまずくポイントとしては、主に以下の4つが挙げられます。

1

役所や法務局に相談しても専門用語で説明されてよくわからない。

死後手続き・相続手続きについて確認するために、役所や法務局、金融機関等に相談したが、聞きなれない専門用語をたくさん使って説明されたため、結局よくわからなかったという話もよく聞きます。

例えば、相続手続きでは“被相続人”、“相続人”という用語が頻出しますが、どっちがどっちかわからなくなる方もいらっしゃいます。

また、必要書類の中でも戸籍は種類が多く、作成された時期等によって正式名称が異なる上、手続き先によっては通称で説明されることもあるため、混乱してしまう方も多いです。

また、説明する能力や理解する能力は人それぞれなので、人によっては説明の仕方や対応について不満を抱くこともあるかもしれません。

2

金融機関や役所の担当者に間違った案内をされても気づかない。こちらが正しいことをうまく説明できない。

相続をめぐる事情は十人十色のため、イレギュラーな事態は普通に発生します。

手続先の担当者は法律家や相続の専門家ではないことがほとんどのため、基本的にマニュアルに沿った対応しかできず、イレギュラーな事があると、確認に時間がかかったり、最悪の場合、間違った対応をされてしまう事さえあります。(本当は不要な書類を提出してくれと言われたりとか)

そのような対応をされた場合でも、間違っていることがわからなければ、指示に従わざるを得ないでしょうから無駄な手間がかかることになります。

また、仮に相手が間違っていることが明らかでも、こちらが正しい事をきちんと説明してスムーズに手続きを進めてもらうよう取り計らうのは、一般の方には難しいでしょう。

そのような要領を得ないやり取りは、思った以上に非常にストレスになるものです。

3

相続に詳しくない専門家に相談してしまったために悩みが解決しない。

税理士や司法書士は一般の方から見れば“専門家”です。当然相続についても詳しいものとお考えかもしれません。

しかし残念ながら、ほとんどの税理士は法人の顧問がメインの業務のため、相続についてくわしい方はごくわずかです。

また、司法書士であれば相続“登記”についての知識は一応備えていると思いますが、登記以外の手続きや相続に関する周辺知識にまで精通した方はやはりごくわずかしかいません。

しっかりと吟味して本当の専門家に相談出来ればいいのですが、知人の紹介や近所だからという理由で選んでしまうと、“専門家”だと思って相談したのに、曖昧な回答をされたために結局悩みが解消しなかったという残念な結果もあり得ます。

4

イレギュラーな事態が起きた場合に対応が難しい。

相続をめぐる事情は人によって異なるため、イレギュラーな事態は普通に発生します。

例えば遺言書によって相続人以外の方への遺贈がある場合、相続人の中に未成年の方や認知症で意思能力の無い方がいる場合、相続人の中に行方不明者や長年疎遠で連絡を取りづらい方がいる場合などです。

死後手続き・相続手続きについて書かれた書籍やホームページには、基本的なケースについては記載されていても、イレギュラーな事態にどのような対応が必要かまでは書かれていないことがほとんどです。

もし自分たちだけで手続きを進めようとすると、どのような手続きや対応が必要かについて、専門用語で書かれた書籍等を読み解き、理解しなければならず、大変な苦労が伴う事でしょう。

死後手続き・相続手続き代行についてくわしくはこちら

死後手続き・相続手続きの代行を当事務所に依頼した場合

抵当権抹消登記をはじめとする死後手続き・相続手続きについては、上記のようなつまずきポイントがあるため、ご自身で行おうとしたものの、やっぱり専門家に依頼することにした、という方も多いです。

当事務所では、面倒な相続手続きをまるごとおまかせできる「相続まるごとおまかせプラン」をはじめとした相続代行サービスを提供しているので、抵当権抹消登記を含む死後手続き・相続手続き全般について代行・サポートが可能です。

抵当権抹消登記を含む死後手続き・相続手続きを、当事務所にご依頼いただいた場合の主なメリットは以下のとおりです。

メリット1

死後に必要な100種類以上の手続きについて正確に把握しているため、お客様にどの手続きが必要かをご案内することが可能です。お客様の方でどのような手続きが必要かを一つずつ確認する必要はありません。

メリット2

役所や金融機関、法務局とのやり取りは基本的に当事務所が行うため、お客様が連絡をしたり、窓口に行ったりする必要はありません。

メリット3

難しい法律問題や手続きの内容についても、専門用語をできるだけ使わずにわかりやすく説明させていただきます。

メリット4

これまでの相続手続きの豊富な実績から、手続先の担当者に間違った案内をされても、根拠をもって正しい対応を求めることが可能なため、余計な時間や手間がかかりません。

メリット5

年間100件以上の相続案件を担当する相続に精通した国家資格者が在籍しているため、疑問や不明点にすぐにお答えすることができます。

メリット6

相続人多数のケースや、行方不明や疎遠な相続人がいるケースなど、これまでにあらゆる相続の事例を経験しているため、イレギュラーな事態にも柔軟かつ迅速に対応することができます。

メリット7

司法書士は、遺言の検認、成年後見制度の利用申し立て、特別代理人の選任その他の家庭裁判所での手続きについてもサポート可能なので、相続手続きをまるごとおまかせいただけます。

メリット8

これまでにたくさんのお客様からご依頼をいただき、ご満足の声をいただいておりますので、安心しておまかせいただけます。

お客様の声はこちら

相続まるごとおまかせプランについてはこちら

抵当権抹消登記についてのよくある質問

ここからは抵当権抹消登記の手続きを含む死後手続き・相続手続きのご相談の際によく受ける質問を、Q&A形式で解説します。

身近な人が亡くなった後に必要な120の手続きリストはこちら

面倒な相続手続きをまるごとおまかせしたい方はこちら

各種サービスの料金案内はこちら

抵当権抹消登記でお困りの方は司法書士に相談しましょう!

抵当権抹消登記は簡単なケースであれば、それほど難易度が高い手続きではないので、ご自身で行う事もできると思います。

ただし、多くの場合一緒に相続登記を行うことが多いので、手間と費用を比べると、相続登記と一緒に司法書士に依頼した方がいいかも知れません。

特に大昔に完済済みの抵当権が残っている場合、金融機関に説明して書類を取り寄せるのも大変なので、相続登記やその他の相続手続きを含めて、一度司法書士へ相談することをおすすめします。

抵当権抹消登記を含む死後に必要な手続き・相続手続きについてのご相談は当事務所で承ります。ご依頼をご検討中の方のご相談は無料です。

※記事の内容や相続手続の方法、法的判断が必要な事項に関するご質問については、慎重な判断が必要なため、お問い合わせのお電話やメールではお答えできない場合がございます。専門家のサポートが必要な方は無料相談をご予約下さい。

面倒な相続手続きをまるごとおまかせしたい方はこちら

お電話でのお問合せはこちら(通話料無料)

0120-546-069