相続した自宅マンションを売却したいが遠方のため難しい・・・【マイホーム特例を利用して遠方の相続不動産を売却するケース】

相続したマンションを売却したいが遠方のため大変…

ご相談前の状況

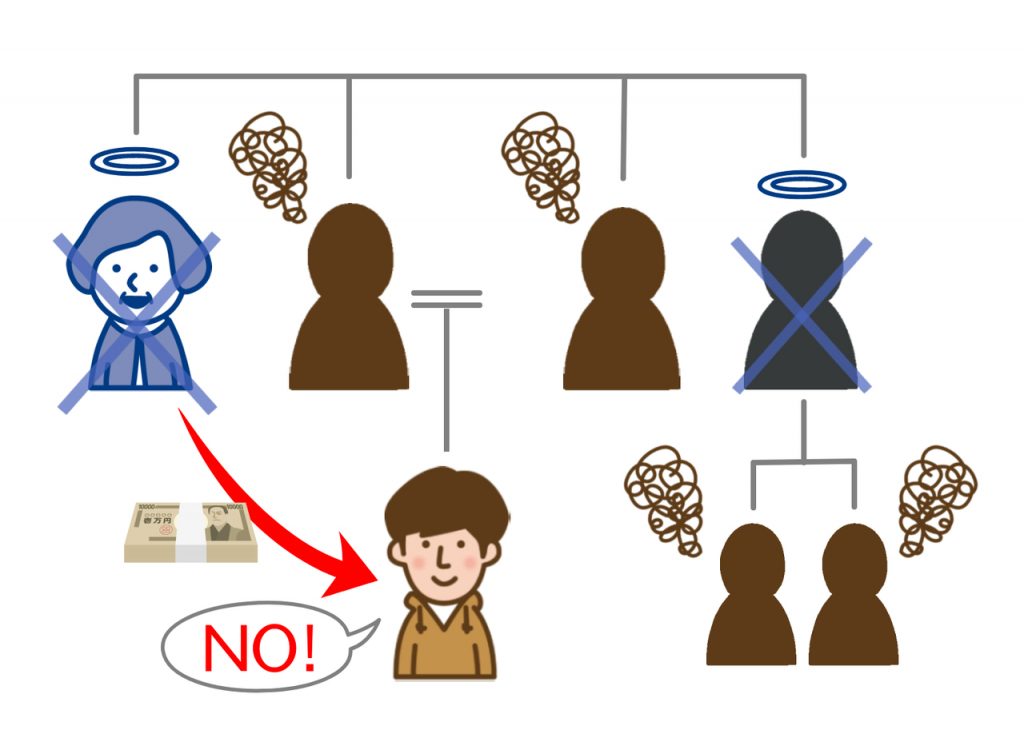

亡くなられたご主人様から不動産を相続された方からのご相談。

相続したマンションは、生前ご夫妻の自宅として使用していたが、相続を機に遠方の実家へ戻ったため現在は空き家状態とのこと。

今後東京に戻る予定もないので売却したいが、実家から遠く売却活動のために何度も出向くのは難しい状況。

相続手続きの際に当事務所にお世話になったので、不動産売却についても丸ごとおまかせできないかという事で相談にいらっしゃいました。

問題点

- 不動産は早期に売却したいが、遠方在住で売却活動のために何度も現地に出向くのは難しい。

- 新型コロナウイルスが感染拡大している状況のため、できれば県外への移動は避けたい。

- 売却の前提として室内の整理が必要。

- 好立地の物件のため取得時より値上がりしており、高額の譲渡所得が発生しそうなので、マイホーム売却時の特例適用を検討する必要がある。

- 故人は自宅で亡くなっており、一般向けの売却は難航する可能性もあるため、買取業者への売却も検討する必要がある。

当事務所からのご提案

不動産を相続しても、今後利用する予定が無ければ早期の売却を検討すべきでしょう。

思い入れがあるのでしばらくはそのままにしておきたい…という方もいますが、空き家の場合、固定資産税や管理費用等がかかるだけでなく、管理が行き届かなければ近隣住民からのクレームにつながる恐れもあります。

このケースではご相談者様は相続を機に遠方に引っ越しされ、東京のマンションは1年ほど空き家の状態でしたが、今後戻ることもなさそうなので、そろそろ売却したいと考えておられました。

しかし、売却のためには、亡くなった時からほぼそのままの状態の室内の整理を行う必要があり、不動産会社の選定や契約締結などのために何度か足を運ぶ必要があります。

折しも世間では新型コロナウイルスの感染拡大が問題となっていて、東京はおろか、県外への移動も憚られる状況でした。

上記の事情から、今回ご相談者様は不動産会社や室内整理業者、引っ越し会社の手配や、内覧や売買契約の締結、引き渡しや売買代金の受領まで、不動産売却に伴うすべての手続きをまかせたいと希望されていました。

もちろん上記のような手続き一式を任せるには信頼関係が重要ですが、ご相談者様は以前の相続手続きでお手伝いさせて頂いた当事務所に信頼を寄せて下さっていました。

そこで、当事務所で相続物件に強い不動産会社と連携の上、上記の手続きを含む相続不動産の売却に必要な一切の手続きを代行・サポートさせていただくことになりました。

最大600万円もお得⁉マイホーム売却時の3,000万円特別控除とは

不動産を売却する際はできるだけ「お得に」売却したいと誰もが思うところです。

ところが、「どれだけ高く売れるか」については皆さん関心が高くても、同じぐらい重要な「税金(譲渡所得税)の負担をいかに抑えるか」については何故か気にしない方が多いです。

不動産の価格が取得時から値下がりしていれば税金はかからないのですが、好立地の物件で、取得時期が古ければ値上がりしていることも多いです。

不取得時から値上がりしている場合、取得時の価格と売却時の価格の差額(儲け・譲渡所得)に対して譲渡所得税(所得税及び住民税)が課税されます。

譲渡所得税の税率は約20%(長期譲渡所得の場合)なので、儲けが1,000万円であれば200万円もの税金を納めなくてはなりません。

今回のケースも、都内の好立地の物件だったため、購入から10年も経っていないにもかかわらず相場は1,000万円以上値上がりしている状況でした。

この点、自宅(マイホーム、居住用財産)を売却する場合、一定の条件を満たした上で売却をすれば、儲けのうち3,000万円までは課税されないという特例があります。(通称マイホーム特例と言います。)

マイホーム特例の適用条件を満たした上で売却することで、税金の額は最大600万円も安くなります。つまり最大600万円も「お得に」売却できるという事です。

マイホーム特例は一戸建てだけではなくマンションの売却でも使えます。また、売却時に居住していなくても住まなくなった日から3年後の年末までに売却すれば特例の適用を受けることができます。(その他にもいくつかの条件があります。)

今回、ご相談者様はマイホーム特例の適用条件を満たすため、譲渡所得税は課税されずに済みそうでした。

ただし、マイホーム特例の適用を受けるためには売却の翌年に必要書類を添えて確定申告をすることが必要です。

そこで、当事務所で必要な書類を手配し、確定申告を担当する税理士をお繋ぎさせていただくことになりました。

室内で亡くなったことによる売却への影響はある?

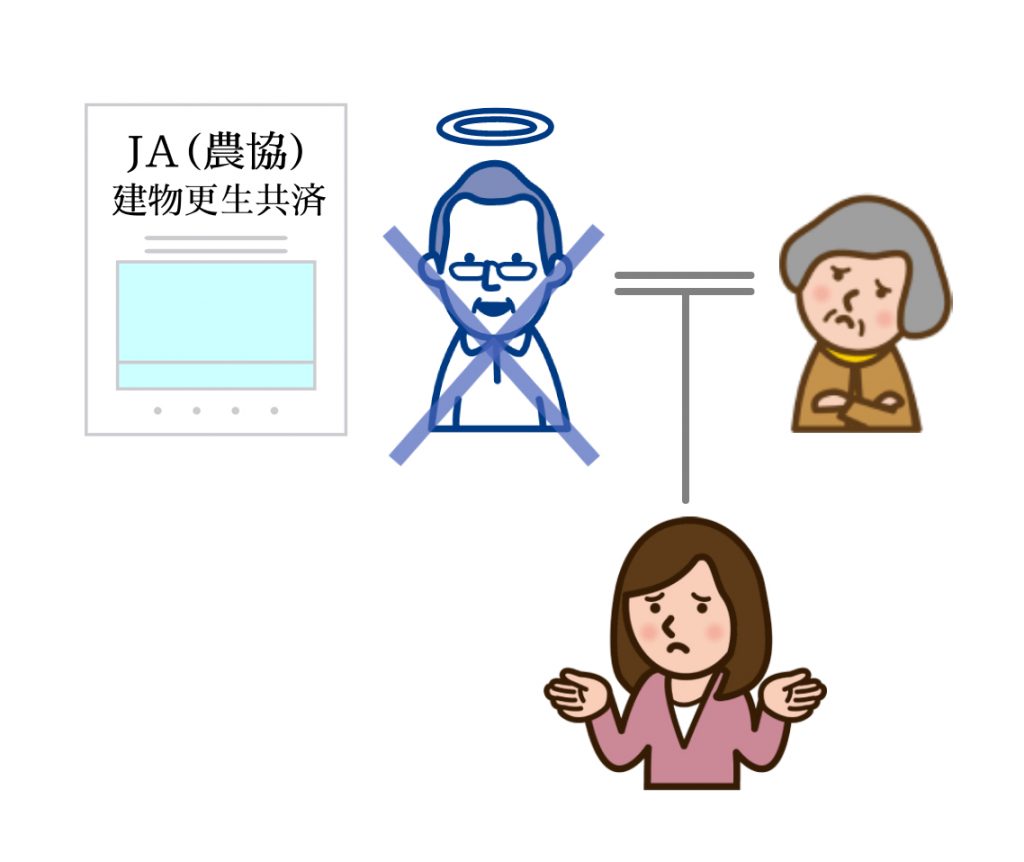

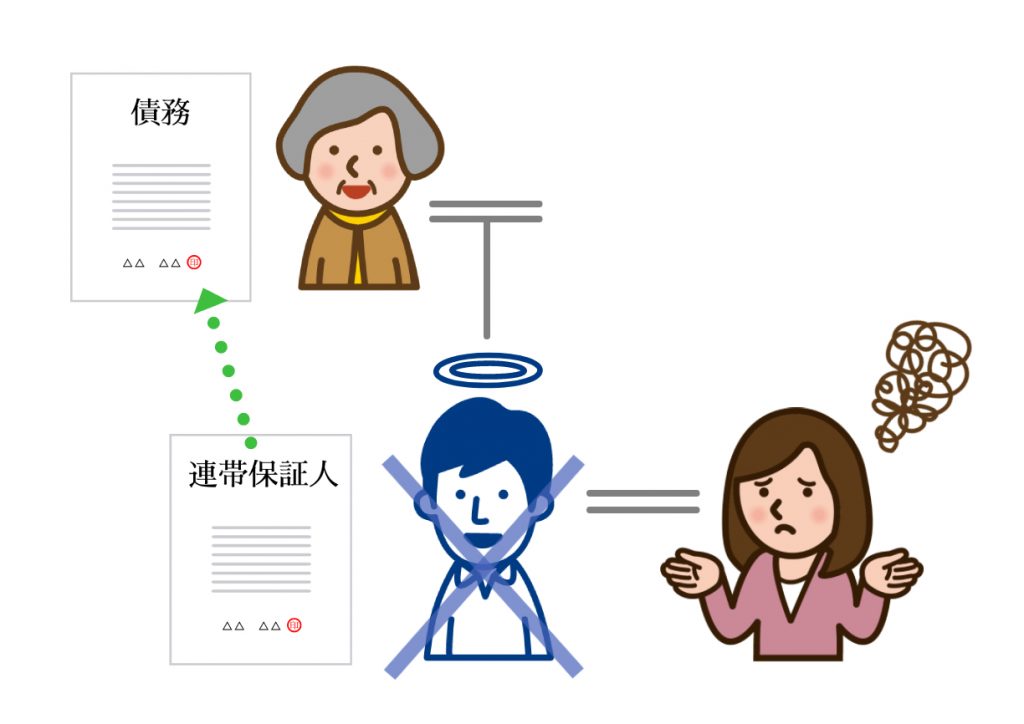

相続した不動産を売却する場合、特有の問題があります。

それは、故人が室内・敷地内で亡くなった場合、「心理的瑕疵あり物件」として取り扱われる可能性があるという点です。

心理的瑕疵(しんりてきかし)・・・物件自体の物理的欠陥ではなく、過去に自殺・殺人があった、周辺に嫌悪施設があるなど、心理的に忌避される要素。

死亡の理由が自殺や殺人であれば、いわゆる「事故物件」として取り扱われ、売却価格は相場よりかなり安くなってしまいます。

また、例え自然死で早期発見された場合であっても、契約後にトラブルになることを避けるために、購入希望者には事情を説明することが普通です。

当然ながら心理的瑕疵無しの物件と比べて、購入を希望する方は限られます。

購入希望者が現れても、心理的瑕疵を理由に見送られたり、大幅な値引きを交渉される事もよくあります。

一般向けの売却では、かなり時間がかかった上、当初よりかなり値下げしてようやく売却できたというケースも少なくありません。

このような場合、一般向け(エンドユーザー向け)に売り出すのではなく、専門業者に買い取ってもらった方が結果的に満足のいく価格で早期に売却できることも多いです。

不動産買取業者はプロなので、心理的瑕疵あり物件の取り扱いにも慣れており、自社でリフォーム等を行った後、しかるべき時期に適切な方法で売却したり貸し出したりすることができます。

業者の利益が乗る分、一般向けに比べると売却価格は抑えられる傾向にありますが、長期間売却活動を続ける労力や、管理の手間や諸経費の負担、契約後にトラブルになるリスクを考えると、価格の差以上のメリットがあるかもしれません。

今回、ご相談者様は少しでも高く売りたいというより、ある程度の金額であれば早期に売却したいと希望されていました。

そこで、まずは不動産会社の協力のもと、いくつかの買取業者に打診して、入札形式で金額を提示してもらうことを提案しました。

そして入札の結果、納得のいく金額が出ればそのまま売却、金額が低すぎる場合は一般向け販売に切り替えるという方針で売却活動を進めることになりました。

このように解決しました

- 室内整理業者及び引っ越し業者を手配し、室内の整理・引っ越しを速やかに完了させました。

- 相続物件に強い不動産会社と連携の上、複数の買取業者に買い取りを打診し、入札方式で購入希望者を募りました。

- 入札額が納得のいくものだったため、最高額で入札した業者と早期に売買契約を締結しました。

- マイホーム特例の適用を受けるために必要な書類を手配し、翌年の確定申告を担当する税理士に連携しました。

- 売却の前提として登記名義人の住所変更登記を行いました。

- 買主の了承のもと、代金決済時の立会い及び所有権移転登記についても、当事務所の司法書士が担当させていただきました。

- 不動産売却に必要な手続きを一貫して代行させていただき、ご相談者様の負担なく完了させました。

- ご相談者様とのやり取りはほぼ電話や郵送のみのやり取りで、自ら現地に足を運んでいただくことは一度もありませんでした。

担当者からのコメント

このケースでは、最初から専門家のサポートを希望されていたため、売却にかかる税金や最適な売却方法まで考慮した提案をすることができ、お客様にとって満足のいく形で売却することができました。

しかし、普通の不動産会社に売却の相談をしても、税金や最適な売却方法まで考慮した提案をしてくれることはあまりないでしょう。

不動産会社は取引によって利益を得ることが目的なので、時には売却を進めるために売主にとってベストとは言えない(しかし知識の無い方は気づかない)提案をされることもあるかもしれません。

司法書士等の専門家は、登記手続きや売却手続きの代理の対価として報酬をいただくので、常にお客様にとって一番メリットの大きい提案しようと心がけます。

また、今回のように不動産が遠方の場合は、専門家に任せることで手続きの手間が大きく減ることに加え、交通費等を節約できるという経済的なメリットもあります。

ただし、専門家なら誰でもいいというわけではなく遺産相続や不動産売却に精通していること、そして何より安心して任せられることが条件です。

相談の際は、ホームページ等で実際の事例を公開していて、信頼できる実績があると判断できる所を選ぶといいでしょう。

信頼できる専門家に任せることで、手続きの負担が減ることに加え、今回のよう経済的なメリットを得られる事もあります。

遺産相続や不動産売却に少しでも不安を感じている方は、相続と不動産に詳しい司法書士などの専門家に、一度相談してみることをおすすめします。

当事務所では、相続手続きから不動産の売却までを一括しておまかせできる「相続まるごとおまかせプラン」をはじめとしたさまざまなサービスをご提供しており、マイホーム特例を利用した売却についても数多くのサポート実績があります。

ご依頼を検討中の方のご相談は無料です。

不動産の売却サポートについてくわしくはこちら

当事務所の不動産売却に関する実際のサポート事例はこちらをご覧ください。

相続不動産の売却で損しないためのポイントについてくわしくはこちら

※記事の内容や相続手続の方法、法的判断が必要な事項に関するご質問については、慎重な判断が必要なため、お問い合わせのお電話やメールではお答えできない場合がございます。専門家のサポートが必要な方は無料相談をご予約下さい。

お電話でのお問合せはこちら(通話料無料)

0120-546-069