遺言書による相続登記(手続きの流れ・必要書類)

遺言による相続登記

遺言書で不動産を相続させる相続人の指定があった場合、相続開始時(遺言者の死亡時)からその不動産は指定された相続人のものになります。

しかし、登記しないまま放っておくとせっかくの権利を失う可能性があります。

ほかにも様々なトラブルに発展する可能性があるので、すみやかに相続登記を済ませておくべきです。

遺言書の形式や記載内容によって手続きの手間が大きく変わります

本記事では、遺言に従って相続登記をする場合の手続きの流れや、必要書類、注意すべき点について解説します。

遺言書で不動産の相続人に指定されている方は、これを読んで自分で、または司法書士に依頼して早めに登記を済ませておきましょう。

相続登記等の死後手続き・相続手続きに関する無料相談実施中!

相続登記をはじめとして、お客様にどのような手続きが必要なのかをご案内させていただくため、当事務所では無料相談を行っています。

当事務所では、身近な人が亡くなった後に必要な死後手続き・相続手続きに関して、数多くのご相談とご依頼を受けています。

このような豊富な相談経験を活かし、お客様に必要な手続きと最適なサポートを提案させていただきますので、お気軽にお問い合わせください。

お電話でのお問合せはこちら(通話料無料)

0120-546-069

遺言書による相続登記手続きの概要

遺言書による相続登記は、遺言が公正証書遺言かそれ以外かで、手続きの手間が大きく変わります。

公正証書遺言以外である場合は、前提として必要な検認手続き等を含めて司法書士に依頼した方が無難かもしれません。

(もっとも、検認手続きを経るまでは遺言内容がわからないケースも多々あります。)

手続きの流れ(公正証書遺言の場合)

公正証書遺言書による相続登記手続きの大まかな流れは次の通りです。

なお1~3の順番は前後しても構いません。同時に進めていくと効率がいいでしょう。

| 1.遺言書の記載などから不動産の地番・家屋番号を特定して、近くの法務局またはオンラインで不動産の登記事項証明書(登記簿謄本)を取得する。 |

↓

| 2.被相続人の死亡の記載のある戸籍(除籍)謄本と住民票の除票(または戸籍の附票)を取得する。不動産を取得する相続人の戸籍等と住民票(本籍が省略されていないもの)を取得する。 |

↓

| 3.不動産を管轄する市町村役場(東京23区内は都税事務所)で不動産の固定資産評価証明書を取得する。 |

↓

| 4.登記申請書および相続関係説明図を作成する。必要であれば法定相続情報一覧図を作成する。 |

↓

| 5.登録免許税を納付して、登記申請書と必要書類を不動産を管轄する法務局に提出する。 |

↓

| 6.登記官による審査後、不備がなければ新たな権利者が登記簿に記載される。 |

↓

| 7.登記完了後、登記識別情報(通知書)が交付されるので受領する。 |

■補足

- 1について:不動産の表示や、現在の権利関係を正確に把握するために必要になります。

- 2について:戸籍等は被相続人の死亡の証明および相続人であることを証明するために必要になります。被相続人の住民票除票は登記簿上の権利者との同一性の確認のため、相続人の住民票は登記簿に記載する住所の確認のためそれぞれ必要になります。

- 3について:登記の際に納付する登録免許税の額を計算するために必要になります。

- 4について:相続関係説明図を提出すれば、戸籍等についてはコピーを添付しなくても原本還付が受けられます。法定相続情報一覧図については下記参考リンク先をご参照ください。

- 5について:一般的には収入印紙を申請書(貼付台紙)に貼り付けて納付します。金融機関での現金納付も可能です。申請は窓口または郵送で行います(オンライン申請も可能ですが現状では一般の方にはおすすめできません)。

- 6について:不備があった場合は法務局の指示に従って補正や書類の追完を行います。補正は法務局に出向いて行います。

- 7について:郵送で受け取ることもできます。提出した書類は、登記申請書や登記申請のみを目的として作成された委任状などを除いて原本還付可能です。

■参考

●オンラインによる登記情報提供サービス

●法定相続情報一覧図(法定相続情報証明制度)について

●申請書の書式・ひな型など(17番が公正証書遺言の場合の書式です)

手続きの流れ(公正証書遺言以外の場合)

自筆証書遺言、秘密証書遺言など公正証書遺言以外の遺言書は手続きの前提として、家庭裁判所による検認手続き、もしくは法務局での遺言書情報証明書の交付請求を経る必要があります。

検認手続きを含めた手続きの大まかな流れは以下の通りです。

| 1.被相続人の出生から死亡までの戸籍および相続人の戸籍を収集して、相続人を確定させる。 |

↓

| 2.検認申立書を作成して、遺言書、戸籍等と共に管轄の家庭裁判所に提出して検認手続きの申し立てを行う。 |

↓

| 3.家庭裁判所から相続人全員へ検認期日が通知される。 |

↓

| 4.検認期日に申立人(及び相続人)立会いのもと遺言書が開封される。家庭裁判所によって遺言の確認、検認調書の作成が行われる。 |

↓

| 5.検認手続きの終了 。検認済証明書を請求し、交付を受ける。 |

↓

| 6.対象不動産の登記事項証明書及び固定資産評価証明書、被相続人の住民票除票(戸籍の附票)、不動産を取得する相続人の住民票を取得する。 |

↓

| 7.登記申請書および相続関係説明図を作成する。必要であれば法定相続情報一覧図を作成する。 |

↓

| 8.登録免許税を納付して管轄法務局に申請する。登記完了後に登記識別情報を受領する。 |

■補足

- 1について:相続関係によって必要となる戸籍の範囲は異なります。

- 2について:申し立てを行うのは遺言書の保管者または遺言書を発見した相続人です。申立書のひな型や記載例は下記参考リンク先からダウンロードできます。

- 3について:通常は申し立てから1か月から1か月半後を期日として指定されることが多いです。

- 4について:申立人は欠席できませんが、他の相続人が欠席しても手続きは行われます。欠席した相続人には後日検認が終了した旨の通知が送付されます。

- 5について:検認済証明書は遺言書と一緒に綴じた状態で交付されます。

- 6以降は公正証書遺言の場合と同じです。戸籍等は検認手続きのときに使用したものをそのまま使えばいいでしょう。検認手続き時に原本還付してもらうことを忘れないようにしましょう。

■参考

●検認手続きの申立書・記入例など

●申請書の書式・ひな型など(18番が自筆証書・秘密証書遺言の場合の書式です)

検認手続きについてくわしくはこちらをご参照ください

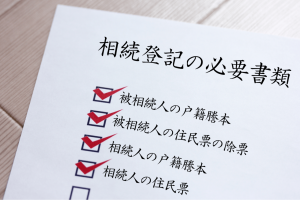

手続きに必要な書類

遺言書による相続手続きに必要な主な書類は以下の通りです。

受遺者が配偶者や子供であれば、法定相続や遺産分割協議による場合と比べて、取集する戸籍はずっと少なく済みます。

とは言っても、公正証書遺言以外は検認手続きや遺言書情報証明書の交付請求のために、結局多くの戸籍を集めなければなりません。

- 登記申請書

- 被相続人(亡くなった方)の死亡の記載のある戸籍(除籍)謄本

- 被相続人の住民票の除票(または戸籍の附票)

- 遺言により不動産を取得する相続人の現在戸籍謄本(抄本)

- 遺言により不動産を取得する相続人の住民票

- 対象不動産の固定資産評価証明書

- 対象不動産の登記事項証明書(登記簿謄本)…添付する必要はないが不動産の特定のために必要

- 相続関係説明図…必須ではないが、あれば戸籍等の原本還付が楽になる

- (公正証書遺言の場合のみ)公正証書遺言書

- (遺言書保管制度を利用していた場合のみ)遺言書情報証明書

- (通常の自筆証書遺言その他の遺言の場合のみ)検認済証明書付き遺言書

■亡くなった方の配偶者や子供以外が相続人として登記申請する場合

上記に加えて次のような書類が必要になる可能性があります。必要な戸籍の種類は相続関係によって異なるので法務局や司法書士にご相談ください。

- 被相続人の出生から死亡までの戸籍(除籍、改製原戸籍)

- 被相続人の子供の戸籍(除籍)

- 被相続人の両親(場合によっては祖父母)の戸籍(除籍)

- 被相続人の兄弟姉妹の戸籍(除籍)

それぞれの書類の詳細や取得先についてはこちらをご覧ください。

手続きに必要な戸籍の種類や請求方法についてはこちらをご参照ください。

申請書の提出先

不動産の所在地を管轄する法務局(登記所)

■検認手続きの申立先

遺言者(亡くなった方・被相続人)の最後の住所地の家庭裁判所

■遺言書情報証明書の交付請求先

全国どこの法務局でも可(郵送での請求も可能)

全国の法務局はこちらから検索できます。

手続きにかかる費用

■登録免許税

不動産の固定資産評価額(課税価格)の0.4%(100円未満切り捨て)

■実費

必要書類の交付手数料、郵便料金などで数千円~数万円程度

■検認手続きに必要な費用

- 収入印紙:800円(遺言書1通につき)

- 連絡用の郵便切手:数百円程度(裁判所によって異なる)

- 検認済証明書の交付手数料:150円(遺言書1通につき)

■遺言書情報証明書の交付請求に必要な費用

- 収入印紙:1,400円(証明書1通につき)

- (郵送請求する場合)返信用の郵便切手:数百円程度(送付方法によって異なる)

■司法書士に依頼した場合の報酬

登録免許税や実費を除いて7万円~10万円程度(税別)

※一般的な相続の場合です。不動産の評価額や相続関係によって異なります。

なお、検認手続きの申立ても併せて依頼する場合は、上記に加えて5万円程度の報酬が必要になります。

申請してから登記が完了するまでの期間

1~2週間程度

期間は申請する法務局や時期、申請内容によって変わります。

各法務局の窓口に登記完了予定日が掲示されているほか、ホームページからも完了予定日が確認できます。(一部表示されていない法務局もあるかもしれません。)

■検認手続きの申立から終了までの期間

1か月~1か月半程度

戸籍の収集にかなり時間がかかることもあるので、相続放棄の期限や相続税申告期限に間に合うように早めに手続きされることをおすすめします。

遺言執行者がいる場合の相続登記

遺言の中で、遺言内容実現のための職務を執り行う者(遺言執行者)が指定されていることがあります。

遺言執行者がいる場合、遺言内容実現のための行為は相続人に代わって遺言執行者が行うので、登記も遺言執行者から申請することになります。

ただし、相続人へ特定不動産を相続させる旨の遺言がある場合の所有権移転登記(相続登記)については、原則通り不動産を取得する相続人から単独申請することも可能です。

一方、遺言内容が相続人以外の第三者への遺贈であれば、遺言執行者が登記義務者、不動産の受遺者が登記権利者となり、「遺贈」の登記を共同申請することになります。

この場合は申請の際に、登記識別情報(登記済証)や遺言執行者の印鑑証明書(発行後3か月以内のもの)の提出が必要になります。

遺言書による相続登記手続きの注意点

遺言書による相続登記手続きの際は以下のような点に注意しましょう。

登記をしないと第三者に権利を主張できない

もし遺言によって不動産についてはあなたがすべて取得することになっても、登記をしなければ、法定相続分を超える部分については第三者に自分に所有権があることを法的に主張(対抗)できません。

つまり、例え有効な遺言書があっても、登記をしないでいるうちに他の相続人の債権者が法定相続分での登記を行い、差押さえてしてしまったら、差押さえられた持分を無条件で取り戻すことはできない、ということです。

そう頻繁に起こるケースではないでしょうが、もし競売されて共有状態になってしまうと、持分に応じた利用料の請求や共有物分割請求を受けるかもしれません。

最悪の場合不動産を失う可能性もあります。

どのようなケースでも相続登記は早めに済ませておくべきですが、特に遺言書による場合は、相続発生後すみやかに登記を済ませておきましょう。

なお、自分の法定相続分については登記なくして第三者に権利を主張できます。

ちなみに・・・

以前は「相続人に相続させる旨の遺言」については、登記をしなくても第三者に対して自分に所有権があることを主張することができました。

しかし2019年7月の相続法改正後は、上記の取り扱いに変更になっています。

参考 (共同相続における権利の承継の対抗要件)

第八百九十九条の二 相続による権利の承継は、遺産の分割によるものかどうかにかかわらず、次条及び第九百一条の規定により算定した相続分を超える部分については、登記、登録その他の対抗要件を備えなければ、第三者に対抗することができない。

引用:民法|e-Gov法令検索

検認を経たとしても有効な遺言であるとは限らない

検認手続きは、遺言書の変造等を防ぐことを目的として行われ、単に遺言書の状態を確認し、保全する手続きに過ぎません。

検認手続きにおいて遺言書が法的に有効であるかを判断することはないので、せっかく手間をかけて検認してもらった遺言書が無効であったため使えない、ということもあります。

一方、公正証書遺言の場合は手間のかかる検認手続きが不要というだけでなく、遺言内容についても公証人が関与するので、形式面や内容面での法律的不備で無効になることはまず無いでしょう。

これから遺言書を作成される方は公正証書遺言の作成をおすすめします。

公正証書遺言の作成についてはこちらをご覧ください。

不動産の記載について間違いがあると登記できない可能性がある

遺産分割協議書を提出して登記する場合も同様ですが、遺言書と登記簿で不動産の記載が違えば、そのままでは登記できないことがあります。

どの程度違うかにもよるのですが、明らかな誤記であり、他の書類(固定資産評価証明書や住民票)の記載から不動産を特定できる場合は、最終的には登記できることが多いです。

ただし相続人全員による上申書や、官公署発行の証明書などの提出を求められる可能性はあります。

一方、被相続人が複数の不動産を所有していてどの不動産のことか全くわからない場合や、地番が全く異なる場合は、遺言書を使って登記することは難しくなります。

この場合は遺産分割協議を行ったり、訴訟を提起したりするしかないでしょう。

これから遺言書をのこされる方は、不動産の記載についても十分気を付けてください。

第三者のチェックが入れば記載間違いの可能性はかなり減るため、できるだけ専門家に相談するなどして作成されることをおすすめします。

遺言書の書き方についてはこちらをご覧ください。

遺言書の文言(言葉)によっては登記原因が異なる

登記申請の際には、必ず登記の原因となった事実を特定して申請書に記載しなくてはなりません。(『○○年○○月○○日売買』など)

相続登記の登記原因事実はもちろん被相続人の死亡であり、『○○年○○月○○日相続』となるのですが、遺言書の記載によっては原因が異なることがあります。

遺言書に『相続させる』と書かれていれば、原因を『相続』として問題なく申請できます。

しかし遺言書に『遺贈する』と書かれていた場合は、原因を『遺贈』としなくてはなりません。

また、『与える』、『譲る』、『やる』などのどちらとも言えない文言の場合は、他の相続人の有無や遺言全体の趣旨等によって『相続』でいいのか『遺贈』になるのかが異なります。

このあたりの判断は登記官によっても異なるので、事前に法務局や司法書士に相談してください。

なお、受遺者が相続人であれば原因が『遺贈』であっても、登録免許税は評価額の0.4%となり、この点では異なることはありません。(相続人であることを証明するために戸籍等の提出が必要になります)

ちなみに・・・

2023年3月以前は、登記原因が『遺贈』の場合は、受遺者と相続人全員(遺言執行者がいる場合は遺言執行者)の共同申請が必要だったため、相続人の関係性によっては登記するのが大変なケースもありました。

2023年4月以降は不動産登記法の改正によって、原因が遺贈であっても、不動産を取得するのが相続人であれば単独申請できることになったため、この問題点については解消されました。

遺言書に記載があっても相続人以外への『相続』登記はできない

上記は相続人に対して『遺贈する』との文言が使われていた場合の注意点でしたが、相続人でない方(例えば内縁の妻や、子が存命である場合の孫など)に対して『相続させる』となっていた場合はどうでしょうか。

この点、相続人でない方に『相続させる』ことはできないので、遺言自体が無効となるようにも思えます。

しかしこの場合でも、遺言全体の記載から相続人以外のものに財産を与えるという趣旨であることが明らかであれば有効な遺言として取り扱われます。

ただし、登記原因は『遺贈』であり、相続人全員(または遺言執行者)との共同申請となります。

また、相続人以外への遺贈の登録免許税は固定資産評価額の2%と結構高いです。

相続人以外の方が、相続人達から登記への協力を得ることは難しい場合も多いので、相続人以外に遺贈するのであれば、遺言の中で遺言執行者を指定しておくべきでしょう。

受遺者が遺言執行者を兼ねることも可能です。その場合は受遺者が権利者兼義務者として一人で登記申請することになります。

遺言執行者についてくわしくはこちら

遺言と異なる遺産分割協議は可能だが注意が必要

遺言書で遺産分割についての指定があっても、様々な事情からそれとは異なる分割を望まれるケースは多いです。

実務上、遺言書で分割を禁じていない限りは、相続人全員の同意があれば、遺言書と異なる遺産分割協議をすることは認められています。

※受遺者や遺言執行者がいる場合はそれらを含めた全員の同意が必要です。

この場合、遺言書で特定の不動産についての相続人が指定されていれば、登記原因を『相続』として、いったん遺言で指定された相続人への所有権移転登記を行い、その後に相続人間での贈与や交換的譲渡があったものとして、協議で決めた相続人への所有権移転登記を行うことになっています。

一方、遺言書の記載が相続分の指定である場合など、遺言の内容によっては、協議で決めた相続人に直接、『相続』を原因として移転登記できることもあります。

直接移転登記できるか否かによって登記費用が大きく変わってくるので、この点は大きな問題のように思えます。

しかし、実務上は、登記官に対してあえて遺言と異なる遺産分割であることを申告しない限り、二段階の登記を経ずに、遺産分割協議で決めた相続人へ直接相続登記を行う事が可能です。

ただし、遺言と異なる遺産分割協議をこなう場合、後で相続人間のトラブルが生じないように、遺産分割協議書等の記載に気を配る必要があります。

この辺りは登記実務や税務との兼ね合いもあるので、相続に強い司法書士に相談されることをおすすめします。

遺言書作成や遺言書による登記でお悩みの方は専門家へ相談を!

遺言は故人が残した最後の想いを伝えるものであり、最大限尊重されるべきものです。

とは言え、手続き上の問題や状況の変化など様々な事情から、遺言書に従って登記することが難しい場合もあります。

この記事を読まれた方で、これから遺言をのこそうと考えている方には、残された方に負担をかけず、スムーズに遺言内容を実現するためにも、公正証書遺言を作成されることをおすすめします。

また、遺言書があるが、それとは異なる登記を希望される方や、自分たちで手続きをすることが難しそうな方はお早めに司法書士へ相談されることをおすすめします。

遺言書作成や遺言書による登記についてのご相談は当事務所で承ります。ご依頼を検討中の方のご相談は無料です。

記事の内容や相続手続の方法、法的判断が必要な事項に関するご質問については、慎重な判断が必要なため、お問い合わせのお電話やメールではお答えできない場合がございます。専門家のサポートが必要な方は無料相談をご予約下さい。

お電話でのお問合せはこちら(通話料無料)

0120-546-069