贈与税なしで親から子に不動産を贈与する方法はある?【将来の売却に備えて不動産を子供に移転したいケース】

認知症になる前に子供にマンションを譲りたい…

ご相談前の状況

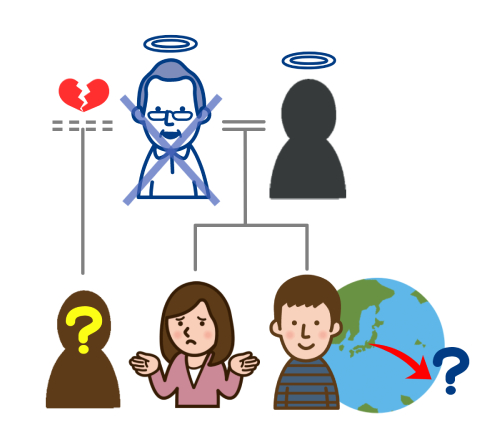

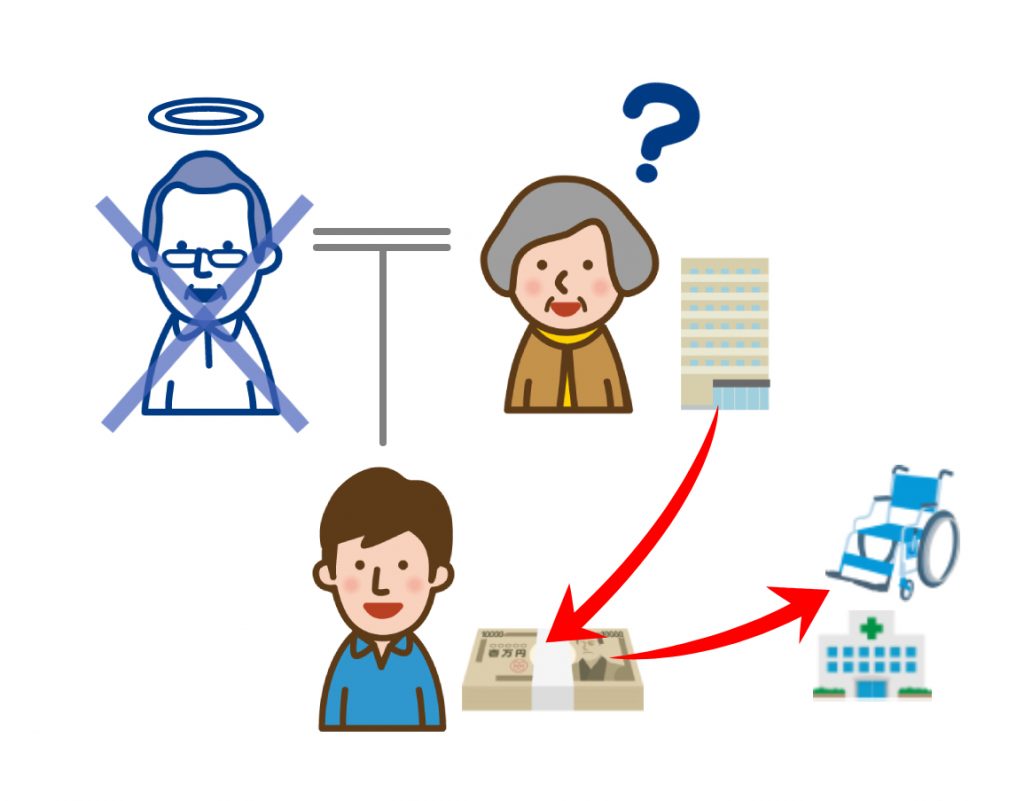

お父様が亡くなられた方からのご相談。

相続人はお母様とお子様一人。

遺産分割については揉めることはないが、二次相続の事を考えてできるだけ相続税を安く抑えられるようにしたいとのこと。

また、最近施設に入所した母親の物忘れが激しくなってきているので、今後母所有のマンションについて売却して介護費用に充てられるように、母から子へ名義を移しておきたいという事で相談にいらっしゃいました。

問題点

- 将来の売却に備えて、相続を機に母名義の不動産を子供に移しておきたいが、費用や手間がかかりすぎる方法は避けたい。

- 不動産を贈与する場合、高額な贈与税がかかる。

- 親族間で売買する場合、購入資金を用意する必要がある。

- 名義を移す方法によっては譲渡所得税が課税される可能性がある。

- 二次相続を含めて、できるだけ相続税を抑えられるように遺産を分けたい。

- 相続税申告が必要なため、税理士と連携して速やかに遺産分割協議をまとめる必要がある。

当事務所からのご提案

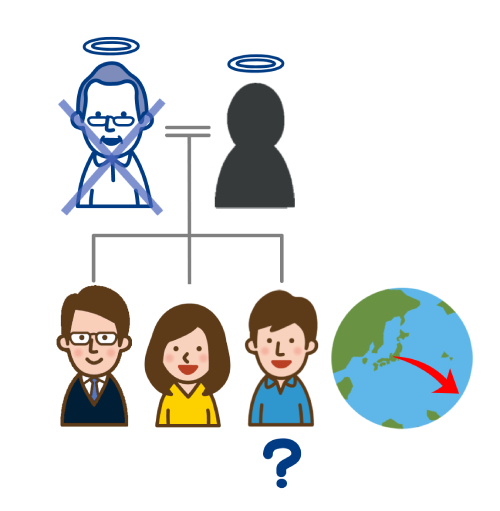

不動産を売却する場合、名義人(所有者)に判断能力(意思能力)が無ければ売却することはできません。

成年後見人等を付ければ売却はできますが、コストや手間の面でできれば避けたいという方も多いです。

このケースでも、介護費用にあてるために、いずれお母様所有のマンションを売却することを考えているが、売却のためだけに後見人を付けることは避けたいので、今のうちにマンションの名義をお子様に移しておきたいとのご希望をお持ちでした。

不動産の所有権を移す方法としては贈与や売買がありますが、不動産の価額が高いケースでは、贈与の場合は贈与税の負担、売買の場合は購入資金の準備がネックになることが多いです。

また、売買の場合は譲渡所得税が課税される可能性もあります。

もちろんご相談者様としては、出来るだけコストをかけず、かつ高齢の母親に負担をかけない方法で不動産の名義を移すことを希望されていました。

そこで、当事務所からは、「遺産分割の際の代償金がわりに、不動産を譲渡する」という方法を提案しました。(「遺産分割による贈与(代償譲渡)」と言います。)

この方法によれば、贈与税の負担なく、かつ比較的簡単な手続き(遺産分割協議と登記申請)のみで不動産の所有権を移すことができます。

ただし、この方法でも場合によっては譲渡所得税が課税される可能性があります。

また、ご相談者様は、相続税についても二次相続(将来のお母様の相続)まで考えて、できるだけ負担を抑えたいと希望されていました。

そこで、当事務所で相続税・資産税に強い税理士と連携の上、税金等のコストを最小限に抑えつつ、法務的にも問題が生じないような内容の遺産分割案を提案することになりました。

このように解決しました

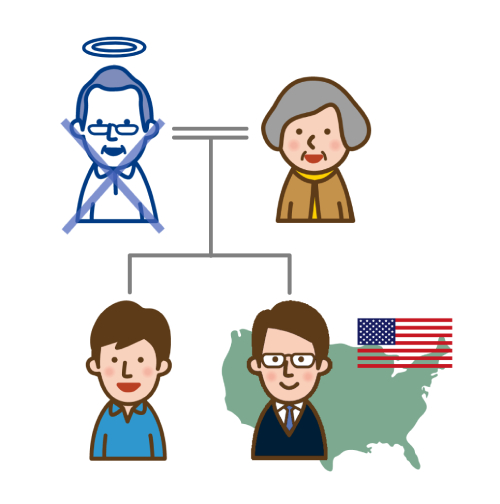

- 不動産の代償譲渡によって贈与税が課税されないよう、税理士と連携の上、代償財産の評価額を決定しました。

- 譲渡所得税が課税されるか判断するために不動産の市場価格の調査を行いました。

- 調査の結果、購入時より値下がりしていたために今回は課税されないことがわかりました。

- お父様だけではなくお母様の財産状況についても詳しく伺い、二次相続とあわせた納税額が最も少なくなる遺産分割案を提案しました。

- 節税面だけでなく、お母様の心情や今後の生活保障等も考慮した上で、万全な内容の遺産分割協議が整いました。

- 作成した遺産分割協議書を添付書面として、「遺産分割による贈与」を原因とする所有権移転登記を申請しました。

- 無事登記が完了し、コストを最小限に抑えつつ、簡易な手続きで所有権を移転することができました。

- 作成した遺産分割協議書を添付書面として、期限内に相続税申告を完了させることができました。

- その他戸籍収集、預金の解約及び分配、証券の移管等の手続きを代行し、ご相続人様の手を煩わせることなく相続を終えることができました。

担当者からのコメント

遺産分割の際に、特定の相続人が相続財産を受け取る代わりに自分の不動産を他の相続人に譲渡(贈与)することを、「遺産分割による贈与(代償譲渡)」と言います。

いわゆる代償分割の形式で、代償金(お金)の代わりに不動産で支払うというイメージです。

この方法は相続が発生したタイミングでしか使えませんが、贈与税の負担なしで不動産の所有権を親から子へ移すことができるので、二次相続の事を考えた節税対策としても有効です。

ただこの方法を用いる場合、不動産取得税が課税されるほか、譲渡所得税が課税される可能性があります。

しかも不動産売却時に使える特例(マイホーム特例など)も使えないため、場合によっては、贈与税はかからなかったけど、譲渡所得税が高額で、トータルでは割高になってしまったということもあり得ます。

また、相続税の事を考えると、小規模宅地等の特例などの適用を受けることを優先して遺産分割内容を決めるべきなので、必ずしも「遺産分割による贈与(代償譲渡)」が最適解であるとは限りません。

他の方法の方が適しているというケースも多々あります。

遺産分割協議は基本的にやり直しできないので、後々「こんなはずじゃなった…」と後悔しないためにも、この方法を検討されている方は、絶対に自己判断をせずに、相続に精通した専門家に相談してください。

当事務所では、相続手続きから不動産の売却までを一括しておまかせできる「相続まるごとおまかせプラン」をはじめとしたさまざまなサービスをご提供しており、将来的な不動産売却や二次相続の事も見据えた、お客様に最適な遺産分割案を提案することが可能です。

ご依頼をご検討中の方のご相談は無料です。

相続まるごとおまかせプランについてくわしくはこちら

生前対策・遺言書の作成を検討されている方はこちら

「遺産分割による贈与(代償譲渡)についてくわしくはこちらの記事をご覧ください。

※記事の内容や相続手続の方法、法的判断が必要な事項に関するご質問については、慎重な判断が必要なため、お問い合わせのお電話やメールではお答えできない場合がございます。専門家のサポートが必要な方は無料相談をご予約下さい。

お電話でのお問合せはこちら(通話料無料)

0120-546-069